▶ 동일 대출자라도 은행별 이자율 큰 차이, 만기까지 이자 비용 최대 5만 달러 차이

모기지 이자율이 사상 최저 수준으로 떨어졌다. 국영 모기지 기관 프레디맥의 지난달 28일 발표에 따르면 전국 평균 이자율(30년 만기 고정)은 약 3.15%로 집계 이래 가장 낮은 수치를 기록했다. 최근 이자율이 지속적으로 떨어지면서 주택 구입을 위한 대출 신청이 늘고 있지만 주택 구입자가 모두 다 낮은 이자율 혜택을 받는 것은 아니다. 크레딧 점수 등 개인적인 조건에 의한 차이도 있지만 대출 은행에 제시하는 이자율 조건도 천차만별이다. 최근 조사에 의하면 같은 조건을 지닌 대출자라도 은행에 따라 최고 수만 달러가 넘는 이자 비용을 더 지불할 수 있는 것으로 나타났다.

■ 최고 1% 포인트 차이, 만기까지 5만2,000달러

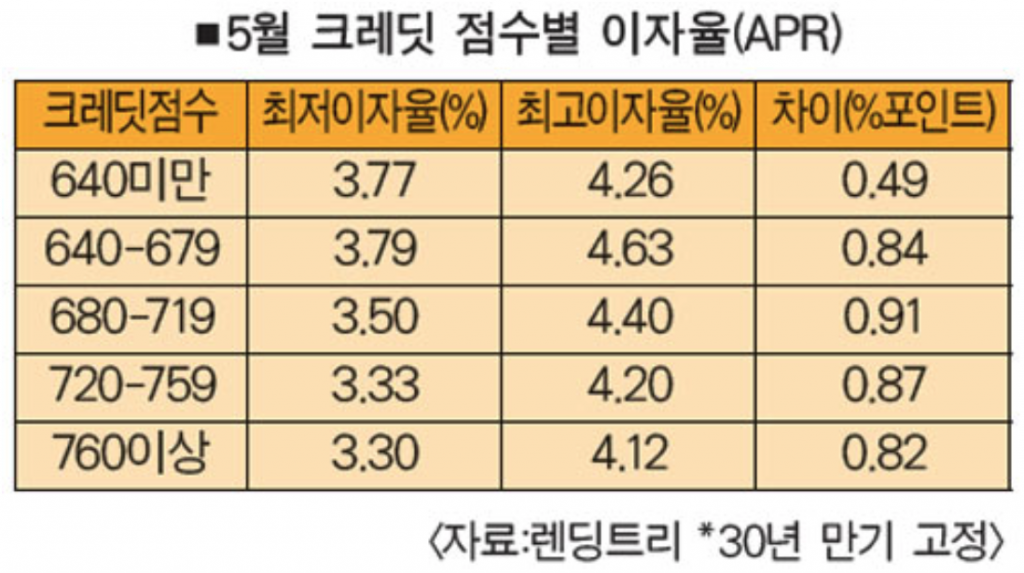

온라인 모기지 대출 기관 렌딩트리에 따르면 대출 은행별 이자율을 비교하지 않으면 만기까지 최고 약 5만 2,000달러에 달하는 이자를 더 낼 수도 있다.(대출액 25만 달러 기준). 이는 동일한 대출 조건을 지닌 대출자라도 은행이 제시하는 이자율이 최고 약 1% 포인트까지 차이가 나기 때문이다. 렌딩트리는 조사를 위해 시중 대출 은행이 제시하는 ‘연이율’(APR)을 검토했다. 연이율은 수수료, 할인율 등까지 포함된 실질 이자율로 국영 모기지 기관 프레디 맥이 매주 발표하는 이자율보다 높다.

렌딩트리가 지난 4월 시중 이자율은 조사한 바에 따르면 최우수 크레딧 점수인 760점 이상 대출자에게 제시된 이자율(30년 만기 고정)은 약 3.47%에서 최고 약 4.32%로 비교적 큰 차이를 나타냈다. 대출액 25만 달러를 기준으로 계산했을 때 높은 이자율을 적용받은 대출자는 만기 동안 무려 약 4만 4,000달러에 달하는 이자를 더 내야 한다고 렌딩트리 측이 설명했다.

■ 재융자 이자율은 더 큰 차이

크레딧 점수대별로 제시되는 이자율 간에도 차이가 있는 것으로 나타났다. 720점~750점대 대출자에게 제시된 연이율은 약 3.46%~약4.43%로 약 0.97% 포인트 차이를 나타냈다. 대출액 25만 달러 기준, 높은 이자율을 적용받은 대출자는 약 5만 달러의 이자를 더 지불하는 셈이다. 680점~719점대 대출자에게 제시된 연이율은 약 3.62%~4.,61%로 차이가 약 0.99% 포인트로 전체 크레딧 점수대 중에서 가장 컸다. 25만 달러를 대출받는다고 가정할 경우 이자 비용 간 차이는 무려 약 5만 2,000달러나 벌어진다.

크레딧 점수가 640점~679점 대인 대출자에게 제시된 연이율은 약 3.87%~약 4.79%로 약 0.92% 포인트 차이를 보였고 640점 미만대의 경우 연이율로 약 3.69%~4.16%를 제시받아 차이가 약 0.47%로 가장 적었다. 재융자에 적용되는 이자율은 은행 간 더 큰 차이를 나타냈다. 렌딩트리에 따르면 크레딧 점수 640점~679점인 주택 보유자가 대출액 20만 달러를 20년 만기로 재융자할 경우 제시받은 이자율은 약 3.58%~약 4.69%로 은행 간 차이가 1% 포인트를 넘었다.

■ 반드시 여러 은행 이자율 비교

크레딧 점수가 높고 개인 부채 비율이 낮은 이른바 ‘프라임 대출’ 조건을 갖추면 가장 낮은 이자율을 적용받을 수 있을 것으로 생각하고 있지만 실제로는 그렇지 않다는 조사 결과다. 칼리 맥패든 렌딩트리 연구원은 “대출 은행은 일정한 대출 심사 기준을 가지고 있지만 한 대출자에게 동일한 심사 기준을 적용하는 것은 아니다”라며 “따라서 대출자도 여러 은행이 제시하는 이자율을 비교한 뒤에 대출을 신청하는 것이 장기적으로 비용 절약에 큰 도움이 된다”라고 조언했다.

■ 코로나 기간 중 대출 까다로워져

최근 모기지 이자율이 큰 폭으로 떨어지면서 대출 또는 재융자를 신청했다가 낭패를 본 경우가 많다. 코로나 19 에 의한 경기 침체 여파로 대출 기준 강화에 나선 은행이 갑자기 늘고 있기 때문이다. 또 대출 관련 여러 절차가 지연되면서 대출 승인에 어려움을 겪는 사례까지 늘고 있어 주택 구입자들의 철저한 준비가 필요한 시기다.

TD뱅크 주택 대출 부문 스티브 카민스키 책임자는 “모기지 대출 심사 과정이 전반적으로 더욱 복잡해졌다”라며 “카운티 사무실, 타이틀 업체, 감정 평가 업체 등 문을 닫은 곳이 많아 대출 절차가 지연되고 있다”라고 온라인 부동산 업체 리얼터닷컴과의 인터뷰에서 대출 업계의 어려움을 설명했다.

■ 대출자 고용 확인 절차 강화

코로나19가 가져온 가장 큰 변화는 대출 심사 기준 강화다. 심사 기준 중에서도 대출자의 고용을 확인하는 절차가 전에 비해 상당히 까다로워져 많은 대출자들이 어려움을 겪고 있다. 대출 신청 기간 중 코로나19로 인한 실직 또는 임시 휴직이 발생한 경우 주택 구입이 지연되거나 아예 불가능해질 수도 있다. 모기지 대출 업체 로스 모기지 콥의 팀 로스 대표는 “모기지 신청 기간 중 실직한 경우 복직 후 첫 월급을 받을 때까지 대출 심사가 연기될 수 있다”라고 리얼터 닷컴과의 인터뷰에서 설명했다.

■ 고용 확인 7-10차례 실시하는 은행도

고용 증명 횟수를 늘리는 대출 은행도 많아졌다. 대출자의 고용 상태를 확인하는 절차는 일반적인 모기지 대출 심사 절차로 최종 승인 전 대개 2~3차례 이뤄진다. 그런데 팜 스프링스 소재 카브릴로 모기지 티파니 울프 융자 담당자에 따르면 최근 고용 증명 횟수를 7~10차례 심지 3일마다 실시하는 은행까지 있다고 한다.

울프 담당자는 “최근 모기지 대출 신청자들에게 가장 필요한 것은 ‘인내심’과 ‘준비성’”이라며 “모기지 신청에 필요한 각종 서류를 사전에 철저히 준비하고 은행의 요청에 발 빠르게 대응하고 기다리는 수밖에 없다”라고 조언했다.

<준 최 객원 기자>

[출처] 미주 한국일보 2020년 6월 11일